Inicio

03 nov 2025

Salidas Profesionales

03 nov 2025

1 curso

60 ECTS

Online y/o presenciales

Online interactivo

Oficial

En la actualidad, existe una gran demanda de consultores, asesores fiscales, gestores administrativos y abogados tributarios por parte de despachos, empresas y consultoras de todos los tamaños y especializaciones.

Al finalizar este Máster oficial online en Asesoría Fiscal, podrás ejercer como:

El Máster en Asesoría Fiscal y Tributación te preparará para trabajar en la planificación y presentación de impuestos, así como la planificación fiscal a nivel de persona física o jurídica. En el caso de ser abogado especializado, este máster te formará en la defensa del contribuyente en los distintos procedimientos tributarios.

Las principales competencias que adquirirás con este título son:

:name

:intro

Formación

:Formación

Experiencia

:Experiencia

Líneas de investigación

:Líneas de investigación

Algunos estudios en los que imparte clase

Contacta con UNIR

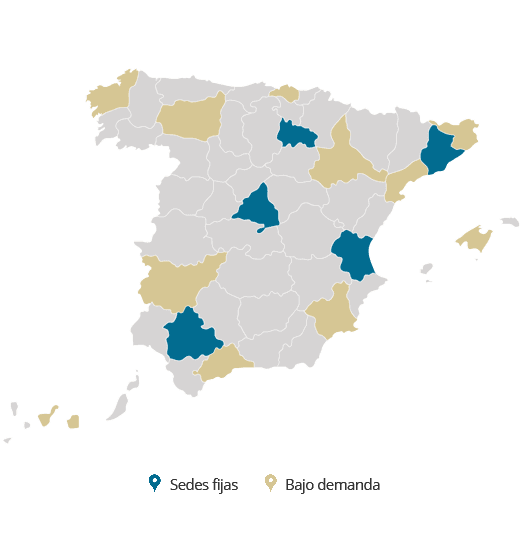

Centro de exámenes

Centros de exámenes en España

Sedes fijas:

Sedes bajo demanda:

*Consulta con tu asesor personal sobre otras posibles ubicaciones.

Sedes internacionales

Sedes fijas:

Sedes bajo demanda:

Consulta con un asesor personal de UNIR las sedes nacionales bajo demanda, ya que pueden ofertarse si las solicitudes crecen en una ciudad o provincia.

Completa el formulario y un asesor te contactará para informarte.

Completa el formulario y un asesor te contactará para informarte.